先日記事を見ていて、副業サラリーマンにとって、興味深い記事がありました。

初回ですが、今後【FPトピックス】としてFP試験や実務に役立つトピックスに触れていきます。

副業収入300万円未満について

この話題は副業を考えているサラリーマンにとっては、注目すべき記事でしょう。

それもあり、今回取り上げてみます。

副収入300万円未満は雑所得か?

筆者もこのFP1級の方が書かれた記事に反応して、何度か確認しました。

記載の年間300万円未満、すなわち、平均月収25万円未満の副収入を得ている場合です。

そしてこの場合、雑所得にすべきかのパブコメが国税庁から出ています。

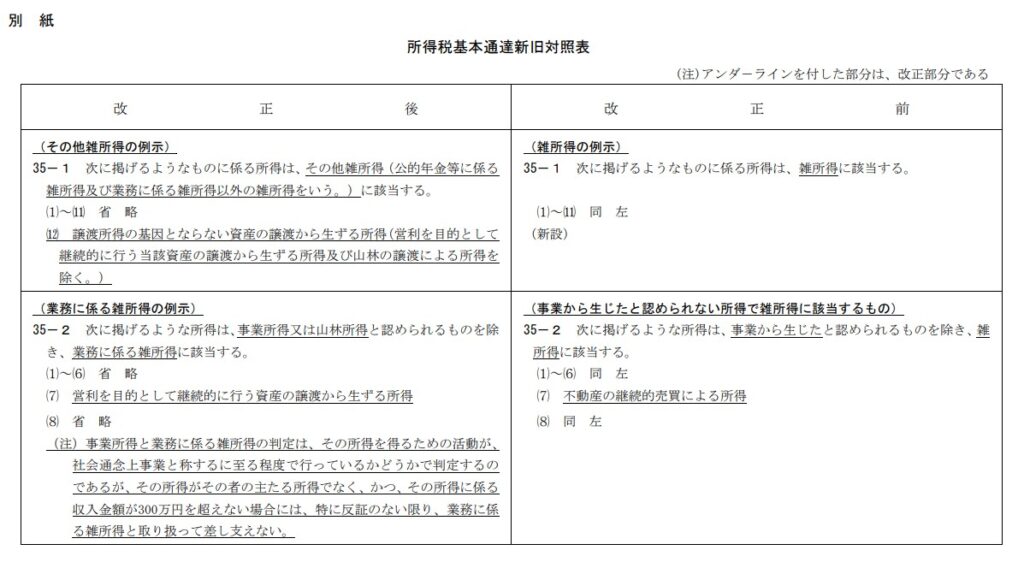

※「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募手続の実施についての【別紙】新旧対照表より抜粋

ちなみにFPの教科書では、事業所得に対して、雑所得という概念があります。

FPでの語呂合わせで有名な「不事山譲」(富士山頂)は給与所得など他の所得との損益通算が出来る、というあの件です。

すなわち、事業所得となるか、雑所得となるかで大きな違いとなります。

仮に副業が事業所得扱いで損失が出ている場合、給与所得と合算が出来ます。

副業の赤字と給与所得が通算できるなんで、サラリーマンには有難い話ですね。

事業所得としての青色申告の実施

事業所得がある個人事業主で青色申告を行う場合について紹介します。

青色申告特別控除として、65万円、55万円、10万円の各メリットがあります。

これは、FP試験で定番のものとなっていますが改めて記載します。

55万円の青色申告特別控除

(1)不動産所得または事業所得を生ずべき事業を営んでいること。

(2)これらの所得に係る取引を正規の簿記の原則(一般的には複式簿記)により記帳していること。

(3)(2)の記帳に基づいて作成した貸借対照表および損益計算書を確定申告書に添付し、この控除の適用を受ける金額を記載して、その年の確定申告期限(翌年3月15日)までに当該申告書を提出すること。

65万円の青色申告特別控除

(1) 上記「55万円の青色申告特別控除」の要件に該当していること。

(2) 次のいずれかに該当していること。

イ その年分の事業に係る仕訳帳および総勘定元帳について、電子帳簿保存を行っていること。

ロ その年分の所得税の確定申告書、貸借対照表および損益計算書等の提出を、確定申告書の提出期限までにe-Tax(国税電子申告・納税システム)を使用して行うこと。

10万円の青色申告特別控除

上記「55万円の青色申告特別控除」および「65万円の青色申告特別控除」の要件に該当しない青色申告者

控除ということで、65万円が経費扱い同等として控除できる点は大きいですね。

事業であれば、売上-経費=利益65万円なら所得としてはゼロ扱いとなるためです。

筆者の場合は、これまではサラリーマン以外の副業による収入は雑所得扱いです。

そのため、特段変わることはありません。

もし本格的に取り組む場合には、雑所得と事業所得の違いは大きな影響となります。

副業が事業所得として認められるパターンは?

先に述べた通り、筆者の場合は副業は雑所得扱いで処理していると記載しました。

逆に副業が事業所得として認められるのはどのようなパターンなのでしょうか…?

国税庁のホームページ「No.1350 事業所得の課税のしくみ(事業所得)」で確認すると、

「事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。」

とあります。

本気で事業をしていて、税務署からも事業として認められる必要があります。

逆に平日本業で、土日夜間副業で片手間で行っている場合においては雑所得としての扱いになるのではないでしょうか。

このあたりの具体的な件は、税務署か税理士にご確認頂くこととなります。

まとめ

トピックスとして、雑所得と事業所得に関する内容を簡単に取り上げてみました。

FPは副業に向いている資格であり、この辺りは把握することが望まれます。

具体的な所得を把握し、対象の場合は申告や納税義務も発生することとなります。

コメント